1. 全球氯磺酸(CAS 7790-94-5)市场洞察分析

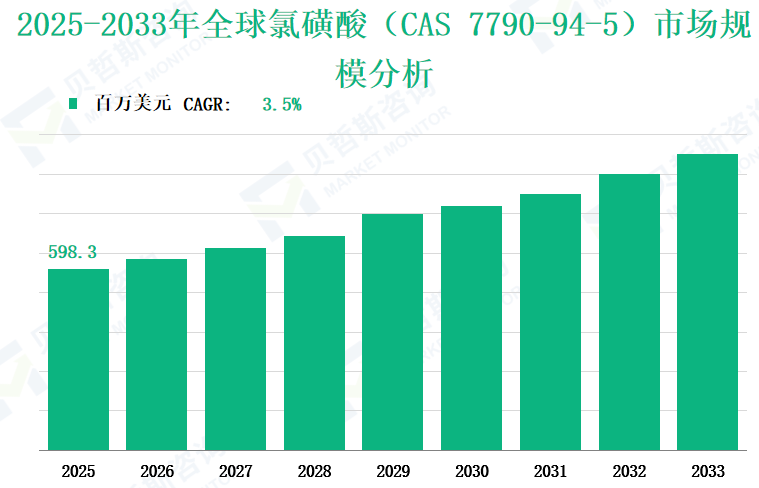

全球氯磺酸(CAS 7790-94-5)市场规模将在2025年达到598.3百万美元,2025年至2033年的年复合增长率为3.5%。

氯磺酸(CAS 7790-94-5)是一种无机化合物,分子式为HSO₃Cl,也称为硫氯酸。氯磺酸的熔点为-80°C,沸点为151°C,可溶于氯化溶剂。它是一种可蒸馏的无色或浅黄色液体,具有吸湿性和强腐蚀性,会与水反应,释放热量并产生大量浓白烟。氯磺酸主要用于有机化合物的磺化,以生产药品、染料、农药、洗涤剂等。

2. 氯磺酸(CAS 7790-94-5)市场增长驱动因素和限制因素

下游应用领域的持续扩展

氯磺酸在制药、染料和化妆品等行业中被广泛应用,其中制药和染料是主要的增长点。

制药行业:全球人口增长和健康意识的提高推动了对药品的需求,特别是抗生素和磺胺类药物的生产依赖氯磺酸作为磺化剂。报告指出,2016年至2021年制药领域的需求年复合增长率为3%,预计未来将继续增长。

染料行业:纺织业的复苏和新兴市场(如东南亚和非洲)需求的增加推动了染料生产。2021年,染料占氯磺酸需求的54.2%,是最大的应用领域。

化妆品和洗涤剂:个人护理产品市场的增长,尤其是新兴经济体中中产阶级的扩大,推动了表面活性剂和洗涤剂的生产,间接推动了对氯磺酸的需求。

新兴市场的工业化进程

亚太地区(尤其是中国和印度)是全球氯磺酸的主要生产和消费地区(占全球市场份额超过50%),通过工业化和化工产业升级推动了产能扩张。2021年,中国的供应占比为38.74%,需求年增长率为3.5%。

中东和非洲:石化工业的发展推动了氯磺酸在油田化学品和精细化学品中的应用,沙特阿拉伯、南非等国的基础设施建设和制造业投资增加。

技术进步和生产效率提高

生产工艺优化:例如,低浓度氯化氢利用技术降低了成本并提高了产能。一些公司通过改进反应工艺和使用自动化设备,将氯磺酸的纯度提高到98%,以满足高端制药和电子化学品的需求。

环境技术升级:企业逐步采用闭环生产系统,减少废水和废气排放,遵守全球环境法规,避免因合规问题导致的产能限制。

全球贸易和供应链调整

疫情后供应链的区域化趋势明显。东南亚、南美洲等地区加速本地化生产,减少对传统供应中心(如中国和欧洲)的依赖,推动区域产能投资。例如,巴西和印度的公司扩大氯磺酸生产以满足本地需求。

原材料价格波动和供应风险

氯磺酸生产依赖于氯化氢和三氧化硫,这两种原料的价格受到石油和硫等大宗商品价格的显著影响。报告提到,2020年氯化氢价格因石油市场波动上涨了15%,导致生产成本增加。此外,一些地区(如欧洲)因环保政策限制氯气产能,间接影响氯化氢的供应。

环保和安全法规日益严格

氯磺酸具有强腐蚀性和毒性,其生产、运输和储存受到严格监管。例如,欧盟的“REACH法规”要求企业申报化学品注册信息,增加了合规成本;中国的“双碳”政策推动化工企业减少排放,可能导致中小产能的退出。

突发环境事件可能导致生产暂停,例如2019年印度一家工厂因泄漏而停产,导致南亚市场供应短缺。

替代品竞争和技术替代风险

氟磺酸和溴磺酸等替代品在特定领域(如高端电子和锂电池)逐渐取代氯磺酸,因为它们腐蚀性较小且反应效率更高。例如,锂电池电解液生产中氟磺酸的使用比例从2016年的8%增加到2021年的15%。

生物合成技术的发展可能减少对传统磺化剂的依赖,例如通过微生物催化合成磺酸化合物。

全球经济和地缘政治不确定性

中美贸易摩擦影响了中国对美国的出口(2018年加征关税后,中国对美国的氯磺酸出口下降了25%),区域贸易壁垒增加。

疫情后经济复苏不均衡,欧洲和北美制造业的疲软可能抑制工业化学品的需求。例如,2020年欧洲对氯磺酸的需求下降了3.43%。

3. 氯磺酸(CAS 7790-94-5)市场的技术创新

绿色生产工艺开发

低碳技术:企业探索利用可再生能源(如太阳能)驱动磺化反应,减少碳排放。例如,BASF开发了直接气相磺化技术,用三氧化硫替代传统液相法,降低了20%的能耗。

循环经济应用:从生产废料中回收硫酸和氯化氢,例如浙江龙盛集团使用副产品回收系统,将原材料利用率从85%提高到92%。

高纯度产品和定制化服务

电子级氯磺酸需求增长:纯度≥99%的氯磺酸主要用于半导体清洗和蚀刻剂。日本的住友化学开发了纳米级过滤技术,将产品中的金属杂质含量降低到不到1ppm,满足先进工艺的需求。

定制化解决方案:例如,Veolia North America为制药客户提供特定浓度(如97%)的氯磺酸,以缩短客户的生产流程。

智能化和自动化生产

引入物联网(IoT):实时监控生产参数并调整反应条件。例如,中国巨化集团使用智能传感器监控反应温度和压力,提高了15%的生产效率,降低了10%的故障率。

机器人应用:在危险环节(如装卸、包装)使用机器人,减少人工接触风险,符合欧盟职业健康与安全指令的要求。

头部企业整合产能

横向并购:大型化工企业通过收购扩大市场份额。例如,2020年印度的Grasim Industries收购了一家本地氯磺酸生产商,产能增加了30%,巩固了其在南亚市场的领先地位。

纵向整合:上下游企业联合,例如浙江嘉华能源化工整合氯碱-硫酸产业链,实现氯化氢的自给自足,降低了12%的成本。

区域市场扩张

中国企业加速海外布局:例如,张家港双狮精细化工在东南亚设立了分装中心,辐射印尼和泰国等新兴市场,其出口量将在2021年增加22%。

欧美企业聚焦高端市场:BASF关闭了欧洲的落后产能,将生产集中在美国德克萨斯基地,专注于高附加值的药用级产品,毛利率提高到31%。

中小企业战略调整

转向特种化学品领域:例如,匈牙利的Bige Holding Ltd专注于高端化妆品用氯磺酸,产品溢价20%,避免了大宗商品市场的价格战。

区域企业通过合作提升竞争力:墨西哥企业与美国Veolia联合建立生产基地,利用北美自由贸易协定降低关税成本。

4. 全球氯磺酸(CAS 7790-94-5)市场按类型划分的市场规模

2025年,95.0%纯度的氯磺酸市场价值预计为122.71百万美元,占市场份额的20.51%。这种较低纯度的产品通常用于对高纯度要求不严格的领域,如洗涤剂生产、部分药品生产以及各种化学合成的中间体。其市场将受益于其成本效益和在不同行业的广泛应用。

97.0%纯度的氯磺酸预计在2025年达到市场价值295.69百万美元,占市场份额的49.42%。这种纯度的产品在纯度和成本之间取得了平衡,适用于更广泛的应用领域,包括高质量染料、药品和某些农药的生产。该类型的需求受到对更高纯度产品需求的驱动,但又避免了最高纯度产品带来的高成本。

最高纯度的98.0%氯磺酸预计在2025年达到市场价值179.90百万美元,占市场份额的30.07%。这种产品在对最高纯度要求严格的应用中至关重要,如某些药品、高级化妆品和特殊化学工艺的生产。98.0%纯度的氯磺酸市场受到对高质量产品需求的驱动,因为杂质可能会显著影响产品的性能和安全性。

|

类型 |

2025年市场规模(百万美元) |

2025年市场份额 |

|

95.0%氯磺酸 |

122.71 |

20.51% |

|

97.0%氯磺酸 |

295.69 |

49.42% |

|

98.0%氯磺酸 |

179.90 |

30.07% |

5. 全球氯磺酸(CAS 7790-94-5)市场按应用划分的市场规模

2025年,全球氯磺酸的总需求预计为1457.2千吨。在不同应用领域中,制药行业仍然是重要的消费领域。预计该行业将需求353.5千吨氯磺酸,占总市场份额的24.26%。氯磺酸在制药生产中扮演重要角色,常作为磺化剂用于各种药品的合成,特别是抗生素和磺胺类药物。该领域的增长受到全球人口增长、健康意识提高以及制药行业持续发展的推动。

染料行业是氯磺酸最大的消费领域。2025年,预计该行业将需求790.6千吨,占总市场的54.26%。氯磺酸在染料生产中是必不可少的,它有助于磺化过程,从而提高染料的溶解性和牢度。该领域的需求受到纺织业的蓬勃发展的影响,特别是在新兴经济体中,时尚和纺织业正在迅速扩张。

化妆品行业对氯磺酸也有显著需求。2025年,预计该行业将消费242.7千吨,占总市场的16.65%。在化妆品中,氯磺酸用于合成某些表面活性剂和其他对产品配方至关重要的化学成分,如在乳霜、乳液和洗涤剂的生产中。该领域的增长受到消费者对个人护理产品需求增加的推动,特别是在中产阶级人口增长且有更多可支配收入用于化妆品的地区。

|

应用领域 |

2025年市场需求(千吨) |

2025年市场份额 |

|

制药 |

353.5 |

24.26% |

|

染料 |

790.6 |

54.26% |

|

化妆品 |

242.7 |

16.65% |

|

其他 |

70.4 |

4.83% |

6. 全球氯磺酸(CAS 7790-94-5)市场按地区划分的市场规模

北美地区对氯磺酸的市场需求预计在2025年达到302,000吨。该地区需求呈现持续上升趋势,反映了工业应用的增加和化工行业的扩张。美国是该地区需求的主要驱动力,得益于其强大的工业基础和化工行业的创新重点。需求的增加还归因于该地区在制药和农用化学品领域的持续投资,这两个领域都依赖氯磺酸作为关键中间体。

欧洲对氯磺酸的需求预计在2025年达到265,200吨。欧洲市场以成熟的化工行业和对可持续性及环境法规的重视为特征。德国、法国和英国等国家是这一需求的主要贡献者,受其成熟的化工制造业和对高质量染料和药品的需求驱动。该地区的严格环境政策也促使了更清洁生产方法的发展,这影响了氯磺酸的需求,氯磺酸是一种用于符合这些法规的制造过程中的化合物。

亚太地区作为氯磺酸的最大消费地区,预计2025年需求将达到766,500吨。该地区的快速工业化和中产阶级的增长显著增加了对消费品的需求,从而推动了在制药、染料和化妆品生产中对氯磺酸的需求。中国和印度是这一需求的主要驱动力,其庞大的人口和不断增长的经济创造了巨大的市场机会。此外,该地区专注于扩大化工行业以及对各种应用的高纯度化学品的不断增长的需求,也是推动需求增长的贡献因素。

7. 全球氯磺酸(CAS 7790-94-5)市场主要企业分析

BASF SE

公司概况:BASF SE成立于1965年,总部位于德国,是一家跨国化工公司,也是全球最大的化工生产商。BASF在全球拥有子公司,业务遍及80多个国家,涵盖化学品、塑料、高性能产品、功能解决方案、农业解决方案以及石油和天然气等多个市场。

业务概述:BASF SE以其广泛的化学品和高性能材料产品组合而闻名。公司为190多个国家的客户提供产品,其产品几乎涵盖了日常生活的各个方面。BASF的业务分为六个部门,使其能够满足多样化的工业需求。公司对创新和可持续性的承诺使其在化工行业处于领先地位,推动了化工制造和应用的进步,并制定了行业标准。

产品提供:在氯磺酸市场中,BASF SE提供不同纯度(包括95.0%、97.0%和98.0%)的高质量氯磺酸产品。这些产品广泛应用于制药、染料和洗涤剂等领域。BASF的氯磺酸以其纯度、一致性和符合国际质量标准而闻名,是全球客户的首选。

浙江巨化集团

公司概况:浙江巨化集团成立于2003年,总部位于中国,销售范围主要覆盖亚洲、欧洲和北美地区。

业务概述:浙江巨化集团专注于各种染料及相关中间体的生产。公司业务涉及多个领域,包括染料、染料中间体、聚氨酯海绵、涂料等产品。此外,公司还从事基础原材料(如硫酸和热电)以及辅助材料、制药行业和金融行业的生产。

产品提供:浙江巨化集团提供氯磺酸作为其主要产品之一。该酸主要用于染料、制药以及各种化学品合成的中间体。集团对质量的专注及其广泛的产品范围使其成为全球氯磺酸市场的主要供应商之一。

获取更多氯磺酸(Cas 7790-94-5)行业信息,可参考我们最新发布的《氯磺酸(Cas 7790-94-5)行业趋势分析报告:全球与中国氯磺酸(Cas 7790-94-5)市场发展全过程解读与前景预测》。

我们提供更专业明智的市场报告,让您的商务决策锦上添花。

400-166-9286

181-6370-6525

贝哲斯客服